Даже с учётом всех ограничений есть несколько вариантов.

Кому и какую сумму можно переводить за границу

Актуальные ограничения такие:

- Граждане РФ и иностранцы из «дружественных» стран могут в месяц перевести на любые счета в зарубежных банках не более 1 миллиона долларов США или эквивалент в другой валюте.

- Через системы денежных переводов разрешается переводить за месяц не более 10 тысяч долларов или эквивалентную сумму.

- Иностранцы-нерезиденты из «недружественных стран, работающие в России, могут выводить сумму, равную своей зарплате.

Как перевести деньги за границу через банк

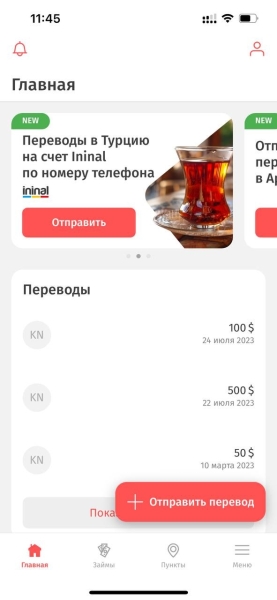

Начнём с того, что в некоторые страны ближнего зарубежья деньги всё ещё можно отправить по номеру телефона или карты. Но лучше уточнить этот вопрос, прежде чем высылать средства. Например, в Армению сделать перевод таким образом получится, а в Грузию, хотя она тоже рядом, — нет.

Так, через «Сбербанк» можно отправить деньги в Кыргызстан, Казахстан, Узбекистан, Таджикистан, Армению, Беларусь. Похожий список направлений у «Тинькофф». Так что проверяйте, на что способен ваш банк.

Со SWIFT-переводами сложнее, так как многие российские учреждения отключены от этой системы. В их числе ВТБ, «Россия», «Открытие», «Новикомбанк», «Промсвязьбанк», «Совкомбанк», «ВЭБ.РФ» и многие другие.

Тем не менее, остались банки, которые SWIFT-переводы отправляют. Хотя и здесь существует масса нюансов. Прежде чем высылать нужную сумму, стоит убедиться не только в том, что ваши средства уйдут, но и в том, что зарубежный банк адресата готов их принять. Иначе платёж может вернуться. Конкретная организация может отправлять SWIFT-переводы, но не всем, не во всех валютах и не во все страны.

Кроме того, в силу геополитических причин деньги за границу иногда идут очень долго. Иностранные банки проверяют переводы из России: всё ли с ними в порядке и не пытается ли отправитель с их помощью обойти санкции.

Перевести деньги за границу можно онлайн — ищите соответствующую функцию в приложении банка или на сайте. Если «ваш» банк под санкциями, можно пойти с картой в другой и оформить перевод там. Для этого нужно знать имя и счёт получателя (IBAN), название учреждения, его BIC или SWIFT-код.

Размер комиссии зависит от банка, валюты и способа перевода — онлайн или в отделении. Обычно плата не очень большая, 1–2%. Но банк может установить минимальную сумму комиссии. Например, вы отправляете 100 долларов с комиссией в 1%. И должны бы отдать 1 доллар, но с вас возьмут 30, потому что это минимум. Так что уточняйте нюансы.

Сейчас из крупных игроков SWIFT-переводы с некоторыми нюансами отправляют «Газпромбанк», «Райффайзен Банк», «ОТП-банк».

Как отправить деньги за границу через сервисы переводов

Многие из них ушли с российского рынка. Некоторые перестали работать по внутренним причинам. Это, например, Contact: сервис принадлежал QIWI Банку, у которого отозвали лицензию. Но есть сервисы, которые всё ещё в строю.

Если вы решите воспользоваться их услугами, правила будут те же, что в случае с банками. Сначала стоит узнать, отправляет ли сервис деньги в нужную вам страну, а ещё — точно ли их там примут и на каких условиях. Так, в большинстве европейских стран подобные организации готовы выдавать адресату деньги только наличными, зачислить перевод на карту не выйдет.

Как правило, сервисы позволяют выбирать, в какой валюте деньги придут получателю. Допустим, вы отправляете рубли, а за границей выдают доллары. Сумму можно отправить онлайн или наличными в отделении сервиса.

Размер комиссии обычно зависит от страны назначения, валюты и других характеристик. Но стоит настраиваться, что придётся отдать 1–3% от суммы. Бывает, что комиссию не берут, если вы отправляете деньги в одной валюте, а адресат получает её в другой. Но для вас это всё равно будет не бесплатно: часть суммы потеряется при конвертации.

Стоит также учитывать, что из-за санкций сервисы перевода денег могут работать с картами не всех банков. Впрочем, есть варианты, которые помогут решить этот вопрос, по крайней мере, пока.

Из популярных можно назвать эти сервисы.

«Золотая корона»

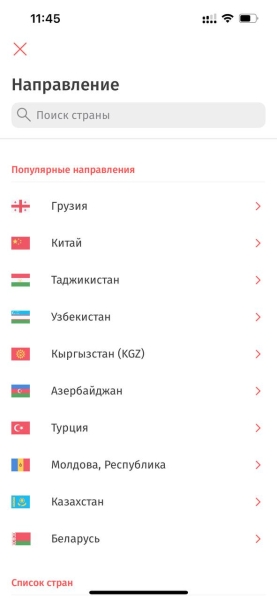

Можно перевести до 600 тысяч в месяц в Азербайджан, Армению, Беларусь, Вьетнам, Грецию, Грузию, Израиль, Индонезию, Казахстан, Китай, Кипр, Корею, Кыргыстан, Малайзию, Молдову, ОАЭ, Сербию, Сингапур, Таджикистан, Таиланд, Турцию, Узбекистан. Отправить деньги получится через сайт, приложение или офис сервиса. Получить их можно также. Но, как уже говорилось ранее, нюансы могут зависеть от страны. Например, один банк работает с сервисом, а другой нет, и во втором случае придётся забирать сумму наличными.

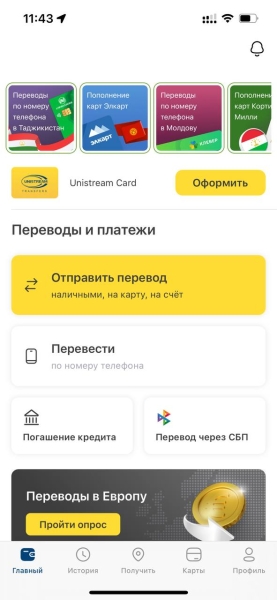

«Юнистрим»

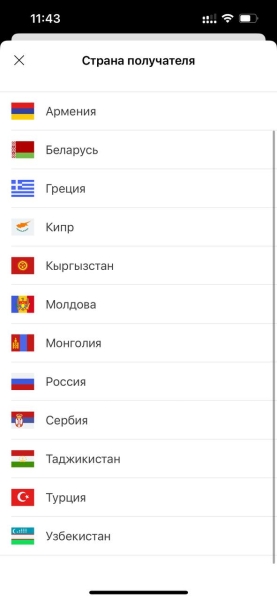

Направления перевода — Армения, Беларусь, Греция, Кипр, Кыргызстан, Молдова, Монголия, Сербия, Таджикистан, Турция, Узбекистан. В день разрешается переводить до 450 тысяч рублей, в месяц — до 700.

Как перевести деньги за границу через криптовалюту

Прежде чем воспользоваться этим способом, стоит как следует изучить вопрос, взвесить все за и против. Банки нередко с подозрением относятся к криптовалютным переводам и могут из-за них заблокировать карту или счёт. Если они у вас единственные заграничные, вероятно, рисковать не стоит. Особенно если возможности открыть счёт в другом банке у вас нет. И точно не стоит переводить так большие суммы, это для банков красный флаг.

Кроме того, стоит как следует изучить вопрос криптопереводов в принципе, чтобы не столкнуться с мошенниками.

Самый простой способ в этом случае — Р2Р (peer-to-peer), то есть купить криптовалюту у одного держателя за рубли, а потом продать другому за нужную вам валюту на криптобирже. Соответственно, вам нужна биржа, которая предполагает, что вы можете заплатить рублями и получить искомую валюту — не всем требуются доллары или евро. Этот вопрос тоже изучайте как следует, потому что мало закинуть деньги, их ещё как-то придётся выводить.

Курс криптовалюты отличается высокой волатильностью, поэтому есть риск, что прямо между сделками он обвалится. Поэтому лучше выбирать крипту более стабильную вроде USD Coin, равному одному доллару США. Не то чтобы изменение курса доллара можно было назвать стабильным и предсказуемым, но всё-таки. Есть также стейблкойны, привязанные к евро, фунту и так далее.

Как вывести деньги за границу через карту «Мир» или UnionPay

Этого пункта здесь быть не должно, потому что он не имеет отношения к денежным переводам. Однако он может пригодиться не для перевода, а для вывода денег за границу.

Речь идёт о картах, выпущенных в платёжных системах, которые работают за границей. Это отечественная «Мир» и китайская UnionPay. У обеих есть нюансы.

У «Мира» не такая обширная география. Карта должна работать в Армении, Беларуси, Вьетнаме, Казахстане, Киргизии, на Кубе и в Таджикистане. «Должна работать» не значит, что ей везде можно пользоваться. Это говорит о том, что где-то в стране должны быть банкоматы, через которые с карты «Мир» можно снять наличные. Впрочем, если других опций нет, это вполне себе вариант.

UnionPay в это плане поприятнее, так как география действия платёжной системы обширная и включает 183 страны. Но лучше заранее выяснить, какие возможности перед вами открывает карта. Например, в Таиланде ей можно расплатиться практически везде. А вот в соседней Малайзии не каждый терминал работает в системе UnionPay. Зато с банкоматами проблем нет, снять наличные можно практически везде. Но с UnionPay есть другая проблема: российские банки, которые их выпускают, могут попасть в санкционный список, и карта очень быстро превратится в тыкву.

Но сама возможность снять наличные за рубежом в местной валюте и получить доступ к своим деньгам — это уже немало.

Этот материал впервые был опубликован в апреле 2022 года. В феврале 2024-го мы обновили текст.

Пароль: u86rvvu6r